ผลิตภัณฑ์และบริการ

กองทุนส่วนบุคคล

คือ การบริการจัดการเงินลงทุนที่ผู้ลงทุนมอบหมายให้บริษัทฯ เป็นผู้บริหารจัดการลงทุนแทนโดยผู้ลงทุนสามารถมีส่วนร่วมในการกำหนดนโยบายการลงทุนและเงื่อนไข ข้อจำกัดต่างๆ ตามวัตถุประสงค์ของตนเอง ออกแบบให้เหมาะสมกับนักลงทุน โดยได้รับคำแนะนำจากผู้เชี่ยวชาญที่มีประสบการณ์ทางด้านการลงทุนอย่างใกล้ชิด อีกทั้งยังมีความยืดหยุ่นในการปรับเปลี่ยนกลยุทธ์การลงทุนให้เหมาะกับสภาวะตลาดที่มีการเปลี่ยนแปลง เพื่อตอบสนองความต้องการและสร้างผลตอบแทนสูงสุดแก่ลูกค้า ภายใต้ความเสี่ยงที่ยอมรับได้ ทั้งนี้ การลงทุนของกองทุนส่วนบุคคล อยู่ภายใต้การกำกับดูแลของสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)

ธรรมาภิบาลการลงทุน

บมจ.หลักทรัพย์ ฟินันเซีย ไซรัส ได้รับหลักปฏิบัติธรรมาภิบาลการลงทุน (Investment Governance Code) โดยพิจารณาการลงทุนในเรื่องความรับผิดชอบต่อสังคม สิ่งแวดล้อม รวมถึงการกำกับดูแลกิจการที่ดี อีกทั้งแนวทางการใช้สิทธิออกเสียงในการประชุมผู้ถือหุ้น เพื่อปกป้องผลประโยชน์ของลูกค้า

ประเภทสินทรัพย์ที่ลงทุนได้

ผู้ลงทุนสามารถพิจารณาลงทุนใน เงินฝากธนาคาร ตราสารหนี้ที่ออกโดยรัฐบาล หุ้นกู้ภาคเอกชน หุ้นสามัญบริษัทเอกชน ตราสารทุน หน่วยลงทุนของกองทุนรวมประเภทต่าง ๆ หน่วยลงทุนกองทุนรวมอสังหาริมทรัพย์และกองทุนรวมโครงสร้างพื้นฐาน และ ETF (Exchange Traded Fund) ทั้งในประเทศและต่างประเทศ

นโยบายการลงทุน

Multi Asset Allocation

กองทุนมีนโยบายการลงทุนในหรือมีไว้ซึ่งตราสารแห่งทุนที่เป็นส่วนประกอบของดัชนี SET50 โดยใช้กลยุทธ์ การบริหารกองทุนเชิงรุก (Active Management) โดยเงินลงทุนส่วนที่เหลือสามารถลงทุนในตราสารหนี้ เงินฝาก หลักทรัพย์ ทรัพย์สินอื่น หรือหาดอกผลโดยวิธีอื่นตามที่คณะกรรมการ ก.ล.ต. หรือสำนักงาน คณะกรรมการ ก.ล.ต. ประกาศกำหนดให้ลงทุนได้

เพิ่มเติม

GSA Coral Student Portfolio

กองทุนมีนโยบายลงทุนในหน่วยลงทุนต่างประเทศ โดยลงทุนในอสังหาริมทรัพย์ประเภท Purpose-Build Student Accommodation(PBSA)

เพิ่มเติม

ETFs Investment Solution

กองทุนส่วนบุคคล ในนโยบายการลงทุนใน ETF(Exchange-Traded-Fund)ซึ่งเป็นกองทุนที่จดทะเบียน ในตลาดหลักทรัพย์ โดยมีนโยบายสร้างผลตอบแทนให้ใกล้เคียงกับการเคลื่อนไหวของดัชนี หรือ ราคา สินทรัพย์อ้างอิง โดยมีการกระจายการลงทุน และเสียค่าใช้จ่ายที่ต่ำกว่าการลงทุนในกองทุนรวมทั่วไป

เพิ่มเติม

Finansia SET50

กองทุนมีนโยบายการลงทุนในหรือมีไว้ซึ่งตราสารแห่งทุนที่เป็นส่วนประกอบของดัชนี SET50 โดยใช้กลยุทธ์การบริหารกองทุนเชิงรุก (Active Management) โดยเงินลงทุน

เพิ่มเติม

Equity Focus

กองทุนส่วนบุคคลที่เน้นการลงทุนในตราสารทุน (หุ้นรายตัว), กองทุนรวมตราสารทุน, กองทุนรวม อสังหาริมทรัพย์, ETFs ประเภทตราสารทุน ทั้งในและต่างประเทศ มีเป้าหมายในการสร้างผลตอบแทนที่สูงกว่าการเคลื่อนไหวของดัชนีอ้างอิง (Benchmark)

เพิ่มเติม

Dividend Equity Fund

กองทุนมีนโยบายลงทุนในหรือมีไว้ซึ่งหลักทรัพย์ประเภทตราสารทุนที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยที่มีปัจจัยพื้นฐานดี และมีนโยบายหรือมีการจ่ายเงินปันผลอย่างสมํ่าเสมอ และ /หรือมีศักยภาพในการจ่ายเงินปันผลในอนาคตที่มีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง

เพิ่มเติมการให้บริการออกแบบการลงทุน

การแนะนำการลงทุนแบบครบวงจร 5 ขั้นตอน ด้วยระบบการบริการที่มีมาตรฐาน และดูแลการลงทุนอย่างต่อเนื่อง

EXPLORE & UNDERSTAND

การวิเคราห์ความต้องการ

มีการให้บริการทางการเงิน

ที่หลากหลายให้ตรงกับจุดประสงค์

การลงทุนสามารถเลือกกำหนด

นโยบายตามความต้องการได้

การกระจายความเสี่ยงให้เหมาะสม

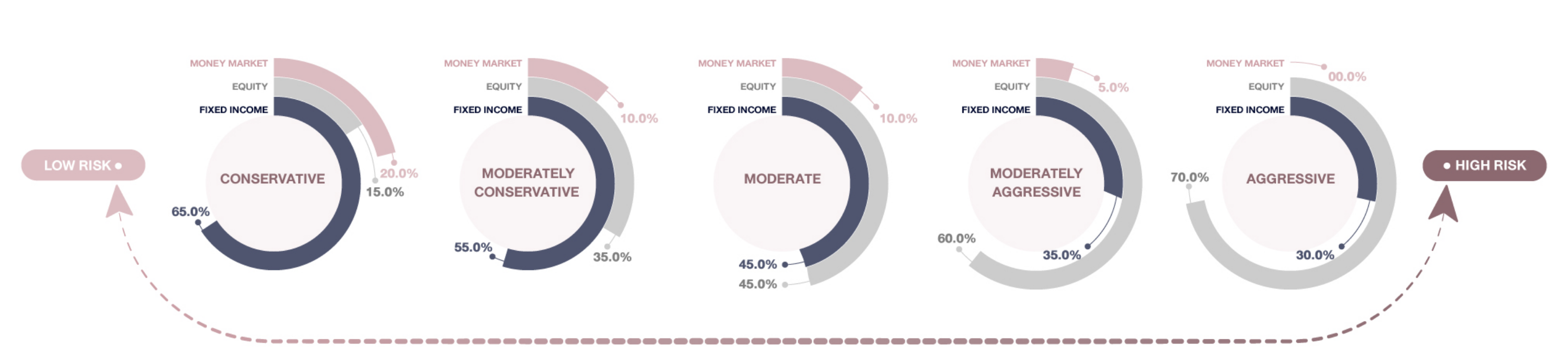

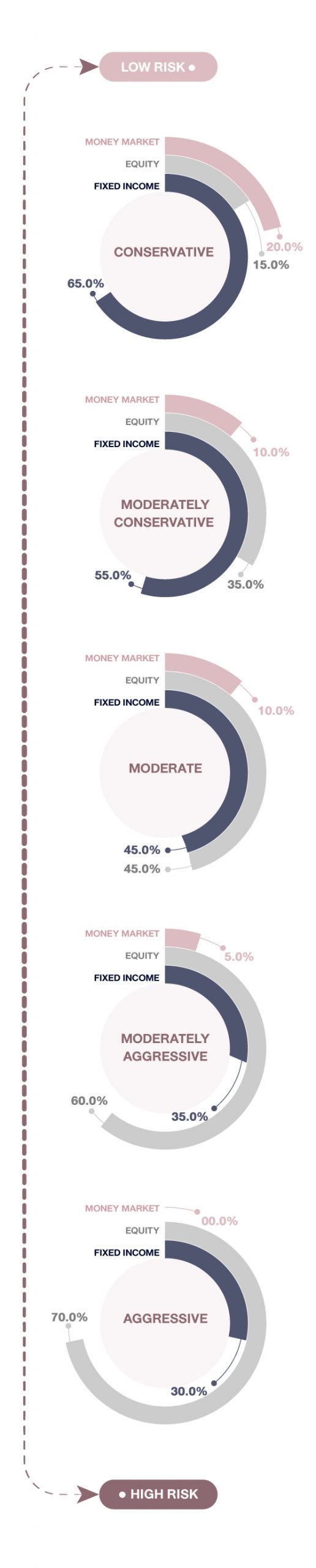

การจัดพอร์ตการลงทุนด้วยการผสมผสานหลากหลายสินทรัพย์เข้าด้วยกัน เพื่อปรับความเสี่ยงให้เหมาะสม กับเป้าหมายการลงทุนยกตัวอย่าง เช่น พอร์ตการลงทุนอาจผสมผสานระหว่างหุ้น หุ้นต่างประเทศ ตราสารหนี้ ตราสารหนี้ต่างประเทศ ทองคำ REIT เป็นต้น

กองทุนรวม

เปิดบัญชีซื้อขายหน่วยลงทุน

เปิดบัญชีกับเราเพียงบัญชีเดียว ท่านสามารถเลือกลงทุนในกองทุนรวมมากมายจากบริษัทชั้นนำ โดยไม่มีค่าใช้จ่ายเพิ่มเติม ด้วยทีมงานมืออาชีพที่มี

บัญชีประเภท

SELLING AGENT

เป็นบริการสำหรับท่านที่ต้องการลงทุนในกองทุนเพื่อการออม (SSF) กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) และ กองทุนอสังหาริมทรัพย์ (Property Fund) ที่เสนอขายครั้งแรกครั้งเดียว

บัญชีประเภท

OMNIBUS

เป็นบริการที่ท่านสามารถทำรายการชื้อ ขาย สับเปลี่ยนกองทุนรวมของทุก บลจ.

ความแตกต่างระหว่างบัญชี SELLING AGENT กับ บัญชี OMNIBUS

SELLING AGENT |

OMNIBUS |

|---|---|

| เปิดบัญชีแยก บลจ. | เปิดบัญชีเดียวซื้อ - ขายได้ทุก บลจ. |

| สามารถทำรายการได้ทุกประเภทกองทุน | สามารถทำรายการได้ทุกประเภทกองทุน ยกเว้นกองทุน RMF หรือ LTF |

ช่องทางการทำรายการ

|

ช่องทางการทำรายการ

|

| ช่วงเวลาทำรายการภายในเวลาที่แต่ละ บลจ. กำหนด | ช่วงเวลาทำรายการภายใน 14.30 น. ของทุกวันทำการ* |

| การชำระเงิน / รับเงินผ่านระบบชำระเงินของ Finansia หรือ บลจ. | การชำระเงิน / รับเงินผ่านระบบชำระเงินของ Finansia |

เอกสาร / รายงานการลงทุนออกโดย บลจ. แต่ละแห่ง

|

เอกสาร / รายงานการลงทุนออกโดย Finansia

|

พันธมิตรของเรา

ABRDN

บริษัท หลักทรัพย์จัดการกองทุน

อเบอร์ดีน (ประเทศไทย) จำกัด

ASSETFUND

บริษัทหลักทรัพย์จัดการกองทุน

แอสเซท พลัส จำกัด

DAOL

บริษัท หลักทรัพย์จัดการกองทุน

ดาโอจำกัด

EASTSPRING

บริษัท หลักทรัพย์จัดการกองทุน

อีสท์สปริง (ประเทศไทย) จำกัด

KASSET

บริษัทหลักทรัพย์จัดการกองทุน

กสิกรไทย จำกัด

KKPAM

บริษัทหลักทรัพย์จัดการกองทุน

เกียรตินาคินภัทร จำกัด

KSAM

บริษัทหลักทรัพย์จัดการกองทุน

กรุงศรี จำกัด

KTAM

บริษัทหลักทรัพย์จัดการกองทุน

กรุงไทย จำกัด (มหาชน)

KWIAM

บริษัทหลักทรัพย์จัดการกองทุน

คิง ไว (เอเชีย) จำกัด

LHFUND

บริษัทหลักทรัพย์จัดการกองทุน

แลนด์ แอนด์ เฮ้าส์ จำกัด

MFC

บริษัทหลักทรัพย์จัดการกองทุน

เอ็มเอฟซี จำกัด (มหาชน)

ONEAM

บริษัทหลักทรัพย์จัดการกองทุน

วรรณ จำกัด

PAMC

บริษัทหลักทรัพย์จัดการกองทุน

ฟิลลิป จำกัด

PRINCIPAL

บริษัทหลักทรัพย์จัดการกองทุน

พรินซิเพิล จำกัด

SCBAM

บริษัทหลักทรัพย์จัดการกองทุน

ไทยพาณิชย์ จำกัด

TALISAM

บริษัทหลักทรัพย์จัดการกองทุน

ทาลิส จำกัด

TISCOAM

บริษัทหลักทรัพย์จัดการกองทุน

ทิสโก้ จำกัด

UOBAM

บริษัทหลักทรัพย์จัดการกองทุน

ยูโอบี (ประเทศไทย) จำกัด

XSPRINGAM

บริษัทหลักทรัพย์จัดการกองทุน

เอ็กซ์สปริง จำกัด

ตราสารหนี้

คือ ตราสารทางการเงินที่ผู้ถือ (ผู้ลงทุน) มีสถานะเป็นเจ้าหนี้ และผู้ออกมีสถานะเป็นลูกหนี้ โดยที่เจ้าหนี้จะได้รับผลตอบแทนในรูปของ “ดอกเบ้ี้ย” อย่างสม่ำเสมอตามระยะเวลาที่กำหนดไว้ และได้รับ “เงินต้น” คืนเมื่อครบกำหนดอายุ

6 เหตุผล ควรลงทุนใน “ตราสารหนี้”

- ลงทุนสั้นก็ได้ ยาวก็ดี

- เป็นแหล่งรายได้ประจำ

- ผลตอบแทนสูงกว่าเงินฝาก

- ลำดับสิทธิสูงกว่าหุ้นสามัญ

- กระจายความเสี่ยงของพอร์ตลงทุน

- ขายก่อนครบกำหนดได้

ตราสารหนี้มีอายุตั้งแต่ 1 วัน ไปจนถึง 20 ปี ระดับความเสี่ยงหลากหลาย ผู้ลงทุนเลือกได้ตามต้องการ

เมื่อลงทุนแล้วจะได้รับดอกเบี้ยเป็นงวด ๆ ตามที่ระบุไว้หน้าตั๋ว เหมาะกับผู้ลงทุนที่ต้องการรายได้แน่นอน สม่ำเสมอ

พันธบัตรรัฐบาลมีความเสี่ยงต่ำ แต่ให้ผลตอบแทนที่สูงกว่าดอกเบี้ยเงินฝากทั่วไป

ผู้ลงทุนในตราสารหนี้มีฐานะเป็น “เจ้าหนี้” ขณะที่ผู้ลงทุนในหุ้นมีฐานะเป็น “เจ้าของ” เจ้าหนี้จึงมีสิทธิได้รับเงินคืนก่อนเจ้าของเสมอ

ราคาและผลตอบแทนจากตราสารหนี้จะเคลื่อนไหวในทิศทางตรงข้ามกับหุ้น จึงช่วยกระจายความเสี่ยงของพอร์ตลงทุนโดยรวมได้เป็นอย่างดี

ผู้ลงทุนสามารถขายตราสารหนี้ก่อนครบกำหนดได้ ซึ่งสภาพคล่องในการซื้อขายอาจแตกต่างกันไปตามปริมาณและประเภทของตราสารหนี้นั้นๆ

การลงทุนในตลาดตราสารหนี้

ทางเลือกในการลงทุนที่สร้างรายได้คงที่ผ่านตราสารหนี้ทั้งภาครัฐและเอกชน ทั้งระยะสั้นและระยะยาว เพื่อช่วยวางแผนการเงินให้สอดคล้องกับความต้องการ ลงทุนในตราสารหนี้กับ บล.ฟินันเซีย ไซรัส จำกัด (มหาชน) เพิ่มโอกาสในการรับอัตราผลตอบแทนที่สูงขึ้น สำหรับผู้ที่มีความสามารถในการรับความเสี่ยงได้มากขึ้น

ตลาดแรก

Primary Market

หมายถึง การที่ผู้ออกตราสารได้ออก และเสนอขายตราสารทางการเงินประเภทต่าง ๆ เพื่อระดมเงินโดยเป็นตราสารใหม่ที่จำหน่ายแก่ผู้ลงทุนครั้งแรก

ตลาดรอง

Secondary Market

หมายถึง การซื้อขายตราสารทางการเงินประเภทต่าง ๆ ที่ได้ผ่านการซื้อขายในตลาดแรกมาแล้ว ตลาดรองที่ผู้ลงทุนสามารถซื้อขายตราสารทางการเงินได้อย่างคล่องตัวย่อมทำให้ตราสารทางการเงินประเภทนั้น ๆ ได้รับความสนใจจากผู้ลงทุนมากยิ่งขึ้น

โดยทั่วไปตราสารหนี้ภาครัฐมักมีสภาพคล่องที่สูงกว่าตราสารหนี้ภาคเอกชน และตราสารหนี้ภาคเอกชนที่ได้รับอันดับความน่าเชื่อถือต่ำกว่า Investment Grade หรือไม่มีการจัด Rating จะมีสภาพคล่องต่ำ ผู้ลงทุนจึงควรพิจารณาความเสี่ยงด้านสภาพคล่องหรือความเสี่ยงที่ไม่สามารถขายตราสารหนี้ในเวลาที่ต้องการ หรือขายได้ในราคาต่ำก่อนการลงทุนเสมอ

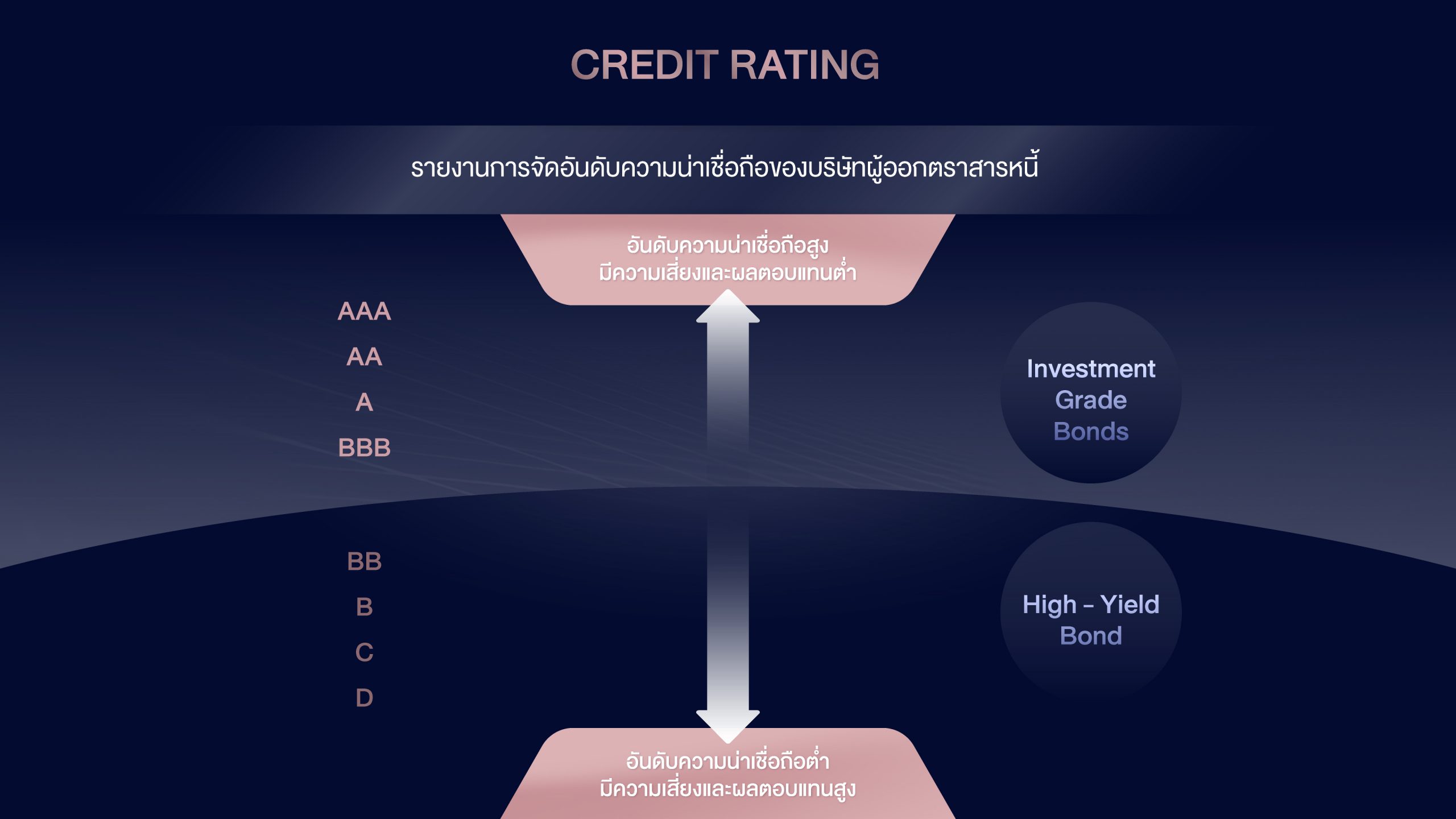

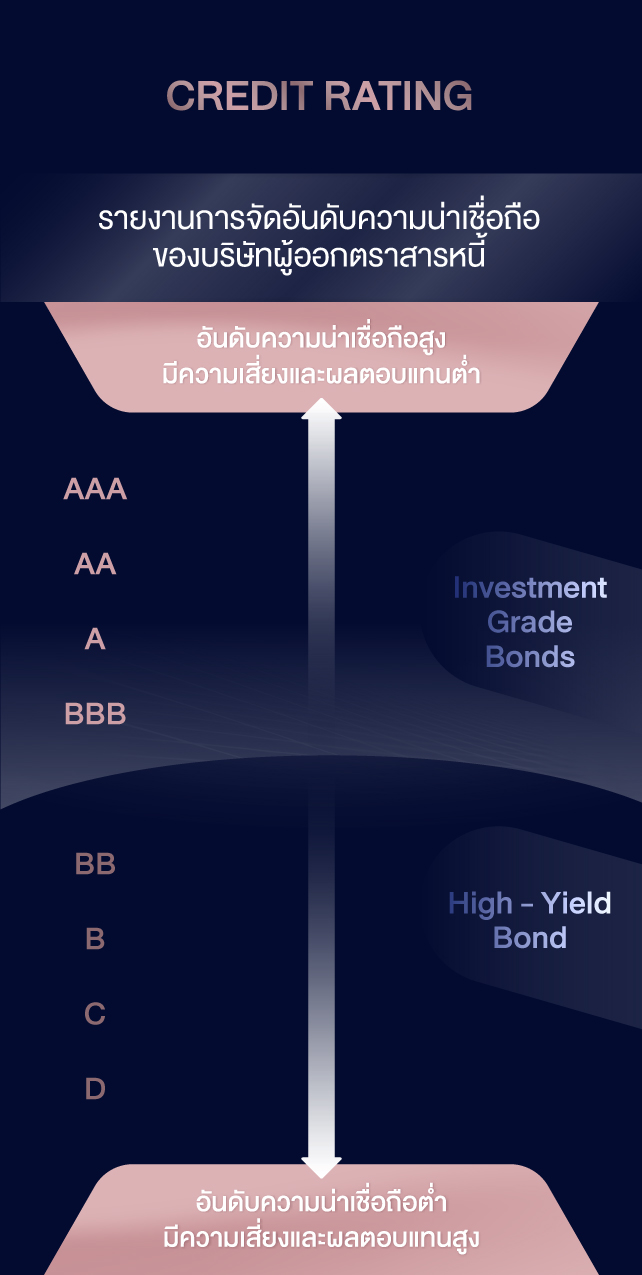

ระดับเครดิต |

TRIS & FITCH |

|---|---|

| สูงสุด | AAA |

| สูง | AA+ AA AA- |

| ปานกลาง-สูง | A+ A A- |

| ต่ำ-ปานกลาง | BBB+ BBB BBB- |

| เก็งกำไรอย่างสูง | B |

| เสี่ยงสูงมาก | CCC+ CCC CCC- |

| เก็งกำไรชัดเจน | C |

| ไม่สามารถชำระหนี้คืนได้ | D |

ตราสารหนี้ของภาครัฐถือเป็นการลงทุนที่ปลอดภัยไม่มีความเสี่ยงจากการผิดนัดชำระหนี้ (Risk-fee) เนื่องจากมีรัฐบาลและหน่วยงานภาครัฐเป็นผู้ออกตราสารหนี้ ส่วนการลงทุนในตราสารหนี้ภาคเอกชนนักลงทุนสามารถที่จะพิจารณาความสามารถในการชำระหนี้ของบริษัทที่สนใจลงทุนได้จากอันดับความน่าเชื่อถือ (Credit rating) ดังตาราง ซึ่งจะเห็นว่ายิ่งอยู่ในอันดับที่สูงก็ยิ่งมีความเสี่ยงต่ำ

| AAA | อันดับเครดิตสูงที่สุด ถือว่ามีความเสี่ยงต่ำที่สุดในการที่จะไม่สามารถชำระหนี้ได้ตามกำหนด |

| AA | อันดับเครดิตรองลงมา มีความเสี่ยงต่ำมากในการที่จะไม่สามารถชำระหนี้ได้ตามกำหนด |

| A | ความเสี่ยงอยู่ในระดับต่ำ |

| BBB | ถือว่ามีความเสี่ยงและความสามารถในการชำระหนี้ในระดับปานกลาง |

| BB | มีความเสี่ยงในระดับสูง |

| B | มีความเสี่ยงในระดับสูงมาก |

| C | มีความเสี่ยงในระดับสูงที่สุด |

| D | อยู่ในสถานะของการผิดนัดชำระหนี้ |

หมายเหตุ : โดยปกติ อันดับเครดิต “BBB” หรือ “Baa” จัดเป็นอันดับที่ลงทุนได้ หรือ Investment Grade หากอันดับเครดิตต่ำกว่านี้ ความเสี่ยงจะสูงขึ้นจัดเป็น ระดับเก็งกำไร หรือ Speculative Grade

บริการอื่นๆ

หลากหลายบริการคุณภาพ และสิทธิประโยชน์ ตอบสนองนักลงทุนอย่างครบครัน

บริการซื้อ/ขาย สับเปลี่ยนหน่วยลงทุนจาก บลจ. ชั้นนำที่ FINANSIA เป็นตัวแทน

บริการข้อมูลเกี่ยวกับกองทุนรวม เช่นผลการดำเนินงานนโยบายลงทุนปันผลค่าธรรมเนียม

จัด Asset Allocation ที่เหมาะสมอย่างต่อเนื่อง และคัดสรรกองทุนที่มีผลดำเนินการดีสม่ำเสมอ

คัดเลือกกองทุนที่ตรงตามนโยบายการลงทุนลูกค้า และแนะนำกองที่ดีที่สุด

สรุปพอร์ตการลงทุนของทุก บลจ. ที่ลงทุนไว้ในที่เดียว และตรวจสอบได้ทันที

บริการข้อมูลกองทุนรวมที่เสนอขายใหม่ (NEW IPO) ของทุกบลจ. ที่เป็นตัวแทน

มีข่าวสารบทวิเคราะห์เศรษฐกิจ และการลงทุน โดยทีมงานมืออาชีพอย่างใกล้ชิด

ใช้ข้อมูลจากฐานข้อมูล Big Data ที่ได้รับการยอมรับ และมีการปรับให้เป็นปัจจุบันอย่างสม่ำเสมอ

การลงทุนสำหรับการบริหารสินทรัพย์ลงทุนลูกค้า